ハイローオーストラリアで海外バイナリーオプションを行っている場合、必ず確定申告を行っておきましょう。

海外口座で発生した利益にも税金は発生します。

仮に申告漏れがあった場合、追加の税金を支払うというペナルティが課されるため、少なくとも基本的な知識だけは押さえておきましょう。

ただ、確定申告の方法が分からないという方も多いのではないでしょうか。

そこで今回は、ハイローオーストラリアの税金の計算方法、確定申告方法、損益計算書の発行方法をお伝えしていきます。

初心者の方でも、確定申告のやり方がすべて理解できるはずです。

目次

海外バイナリーオプションの税金計算方法

ハイローオーストラリアに限らず、海外バイナリーオプションで得た利益は「総合課税」という扱いです。

総合課税とは、他の所得をすべて合算したうえで所得税率が決定します。

この中には、勤め先から受け取る給与の他、不動産の家賃収入、株の配当金などが対象です。

国内業者を通じてバイナリーオプションの利益が出た場合は「分離課税」となります。

分離課税とは、他の所得(給与など)と分けて税金を計算する方法で、税率は一律20.315%です。

一方で、同じバイナリーオプションでも海外業者を利用した場合は、先ほどの総合課税が適用されます。

つまり、海外口座の場合、下表の総合課税に当てはまる所得をすべて合算し税金を計算しなければなりません。

| 総合課税 | 分離課税 |

| ・利子所得 ・配当所得 ・不動産所得 ・事業所得 ・給与所得 ・雑所得 ・一時所得 ・総合課税の譲渡所得 ・海外バイナリーオプションの利益 |

・退職所得 ・山林所得 ・土地や建物の譲渡所得 ・株や投資信託の譲渡所得 ・特定港社債等の利子所得 ・上場株式等の配当所得(分離課税選択) ・国内バイナリーオプションの利益 |

ただし、次のようなケースでは確定申告を行う必要はありません。

- 海外バイナリーオプションの年間利益が38万円を下回るとき

- 本職で給与を受け取っていて、海外バイナリーオプションの年間利益が20万円を下回るとき

総合課税の税金計算式

総合課税の税金(所得税)を計算する場合、次のような計算式を利用します。

所得総額 × 所得税率 - 所得控除 = 所得税

たとえば、本業で会社勤めをしており、副業で海外バイナリーオプションを行っている場合は、次のように所得を合算します。

所得総額(給料など + ハイローオーストラリアでの利益) × 所得税率 - 所得控除 = 所得税

所得税率や所得控除は次のようを参考にしてください。

| 所得総額 | 所得税率 | 所得控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 97,500円 |

| 330万円超~695万円以下 | 20% | 427,500円 |

| 695万円超~900万円以下 | 23% | 636,000円 |

| 900万円超~1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

所得控除とは、所得総額が一定額を超えると、その金額から差し引きできる制度のことです。

所得総額が高くなるほど税率は増えますが、代わりに控除金額も大きくなるため、少しだけ納税額を安く抑えられます。

では、もう少し具体的な税金の計算方法を紹介していきましょう。

ここからは、会社員とバイト・パートのケースで、海外バイナリーオプションの税金計算を行っていきます。

ケース(1)会社員の税金計算方法

普段から会社員として働いていて、副業としてバイナリーオプションを行っている方も多いでしょう。

その場合は、会社の給料(額面)とバイナリーオプションの利益を合算して、所得金額を計算しなければなりません。

では、年収500万円、バイナリーオプションの総利益が200万円だと仮定して税金計算を行ってみましょう。

(給与500万円 + バイナリーオプション利益200万円)× (所得税率23% + 住民税率10%) - 所得控除63万6,000円 = 167万4,000円

つまり、上記の例だと167万4,000円の税金を納める必要があるということです。

ケース(2)バイト・パートの税金計算方法

バイトやパートで収入が発生する場合も、会社員と同じく給与として換算します。

そのため、たとえ働き方が違ったとしても税金の計算方法は同じです。

では、年収300万円で、バイナリーオプションの総利益40万円で計算してみましょう。

(給与300万円 + バイナリーオプション利益40万円)× (所得税率20% + 住民税率10%) - 所得控除42万7,500円 = 59万2,500円

このように所得金額によって納める税金額は大きく変わります。

給与とバイナリーオプション利益のバランスも考慮することも大切です。

ハイローオーストラリアの損益計算書の発行方法

海外バイナリーオプションの確定申告には「損益計算書(取引報告書)」が必要です。

ただ、ハイローオーストラリアの場合、この取引報告書が郵送されてこないため、ログインページより自分で取得しなければなりません。

ここでは、ハイローオーストラリアの損益計算書の発行方法をお伝えしていきます。

1.「取引履歴」のページへ移動

まずはハイローオーストラリアにログインし、マイページの画面左上メニューより「取引履歴」をクリックします。すると、過去の取引が一覧で表示されます。

2.取引期間を設定する

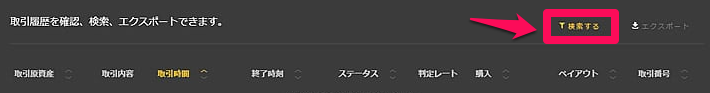

次のような画面になるので、画面右上にある「検索する」をクリックしましょう。

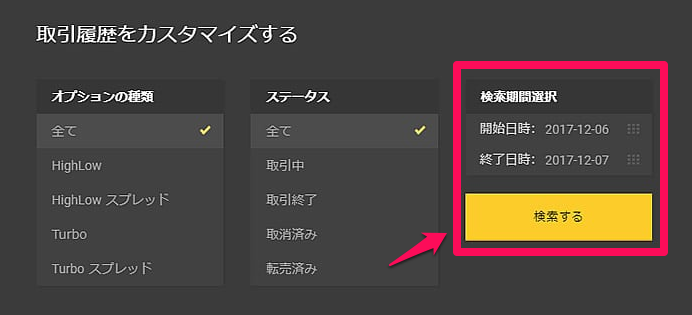

「取引履歴をカスタマイズする」という画面になり、好きな期間を選択できます。

前年度の一年間を指定しておきましょう。

3.履歴のエクスポート

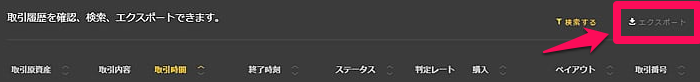

最後に画面右上にある「エクスポート」をクリックします。

損益計算書はExcelかPDFどちらかを選べます。

これでハイローオーストラリアの損益計算書の発行は完了です。

ハイローオーストラリアの損益計算書を発行した後は、それをもとに税金の計算を行いましょう。

たとえ海外バイナリーオプションでも、申告漏れがばれないということは絶対にありません。

次の章でお伝えする確定申告を活用し、必ず税金を納めるようにしてください。

ハイローオーストラリアの確定申告・納税方法

確定申告には次のような3種類の納税方法があります。

- 納税方法(1)e-Tax(電子納税)

- 納税方法(2)書類郵送

- 納税方法(3)税務署で直接提出

これまで確定申告の経験があるという方は、ネットで完結するe-Taxがおすすめです。

2019年よりスマホで気軽に申請できるようになったため、時間を削減することにもつながります。

一方、初めて確定申告を行う方は、税務署で直接提出することをおすすめします。

税務署の係員が丁寧に書類の書き方を教えてくれるため、初心者でも安心です。

申告書の記載方法

税務署に直接足を運ぶ場合でも、現地でe-Taxによる申告書作成を行わなければなりません。そのため、ここでは申告書の記載方法を紹介します。

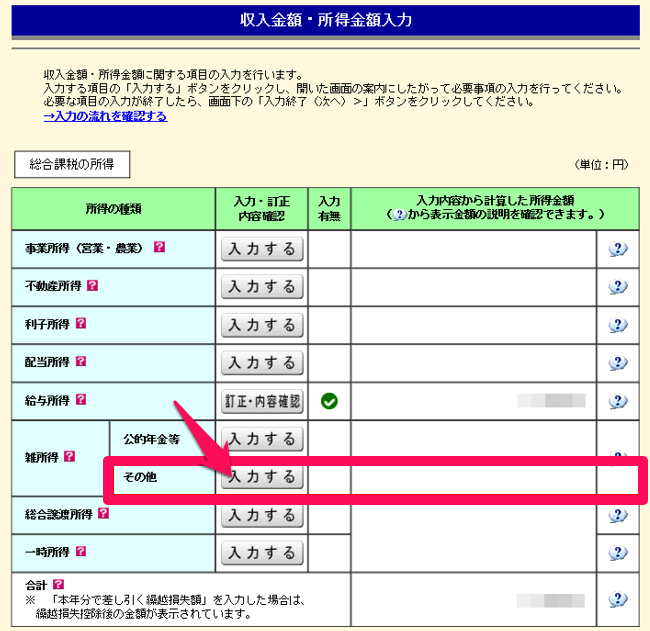

まず、e-Taxの収入金額・所得金額入力画面より、「雑所得→その他」を選択します。

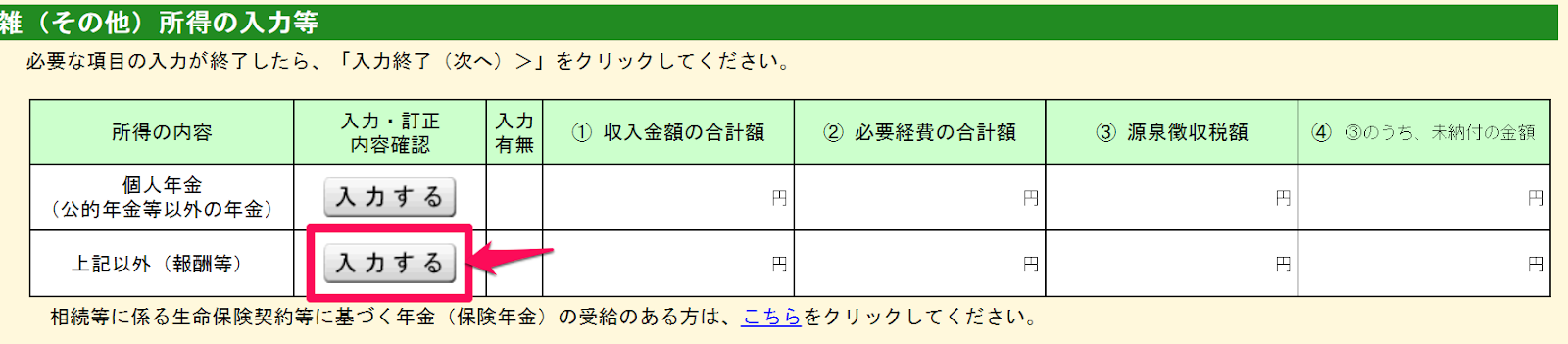

すると、「雑(その他)所得の入力等」という画面に移動するため、ここでは「上記以外(報酬等)→入力する」をクリックしましょう。

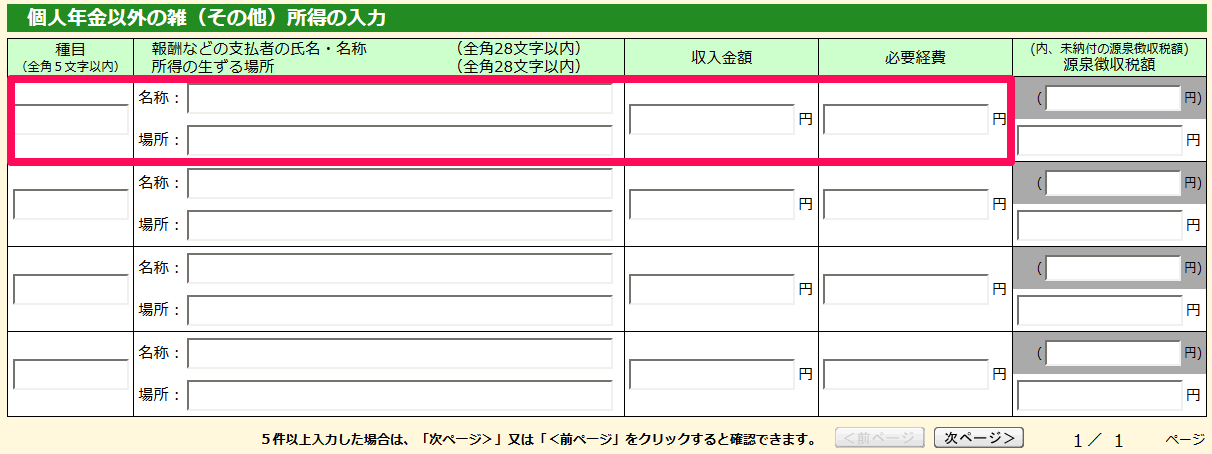

さらに画面が下のように変われば、今度は種目や収入金額などを入力していきます。

入力する内容は次の通りです。

- 種目:海外BO、または店頭バイナリー

- 報酬などの支払者の氏名・名称:Highlow Markets Pty. Ltd.(名称欄)

- 収入金額:損益計算書のペイアウトから購入金額を引いた数字

- 必要経費:その取引所に要した費用

上記すべてを入力すると、一番右側にある課税金額が自動計算されます。

最後に右下の「入力終了」を押してハイローオーストラリアの確定申告は終了です。

ハイローオーストラリアの税金対策|課税所得を下げるには

ハイローオーストラリアの取引に必要な経費を申告することが税金対策になります。

ここでは、経費として計上できるものがないか確認していきましょう。

ハイローオーストラリアでは、ペイアウト(払戻金)から購入金額を差し引いたものが収入です。

そして、トレードに必要な経費を差し引いて最終的な利益(課税所得)を求めます。

そのため、経費に換算できるものが多いほど課税所得は下がります。

納める税金も少なくて済むため、税金対策としても活用可能です。

次のようなものは経費として認められる可能性が高いため、一度ご検討ください。

- 取引で利用している住宅・事務所の賃料(一部)

- パソコンやタブレット、スマホなどの端末代

- インターネット回線費用

- セミナー代、書籍代

- 情報交換用の接待交際費 など

もちろん上記の費用はバイナリーオプションで利用しているものに限ります。

プライベート用の家賃や交際費などと混同しないように注意してください。

また、必ずしも経費と認められるわけではないため、税理士や税務署の係員などに相談することをおすすめします。

【まとめ】確定申告は誰でもできる!バイナリーオプションの利益計算から始めましょう

ハイローオーストラリアは海外事業者とはいえ、バイナリーオプションで発生した利益には税金がかかります。

申告漏れがばれないということはなく、申告漏れはペナルティ(課徴金など)もあるので注意してください。

ハイローオーストラリアは損益計算書が郵送されてこないため、今回お伝えした方法で書類を発行してみましょう。

あとは税務署に足を運んだり、e-Taxなどで申請すると確定申告は完了です。

まずは、誰でも簡単にできる税金の計算からスタートしてみてはいかがでしょうか。